En 2014, Peter Johnson se convirtió en el primer banquero en declararse culpable de manipular los tipos de interés.

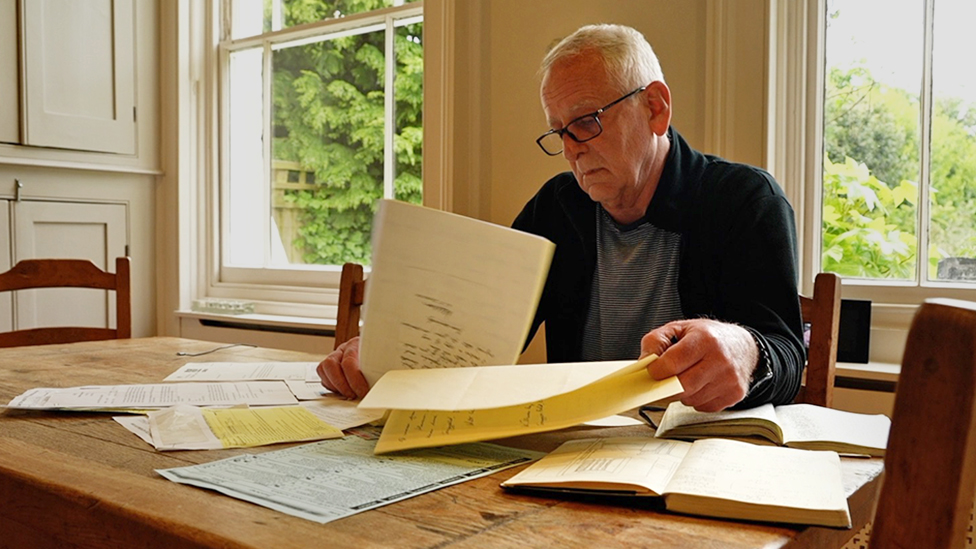

Un antiguo operador de Barclays encarcelado a causa del escándalo de 9.000 millones de dólares por manipulación de tipos de interés ha declarado que contárselo a su padre fue “el día más duro de mi vida”.

“Rompí a llorar. Sentí que le había defraudado”, dijo Peter Johnson a la BBC, mientras luchaba por serenarse.

En una emotiva entrevista, Johnson reveló lo devastador que resultó esta acusación en su vida y en su familia. Un hecho que algunos diputados consideran ahora un encubrimiento estatal, marcado por una serie de errores judiciales.

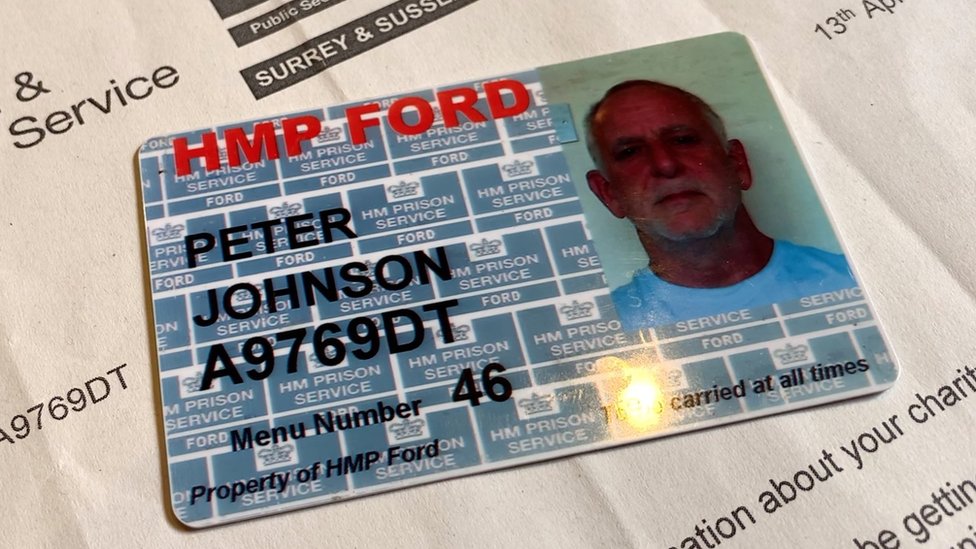

Encarcelado durante cuatro años por “manipular” los tipos de interés, Johnson fue puesto en libertad en 2018 tras cumplir la mitad de su condena.

Más tarde se reveló que era uno de los denunciantes originales del escándalo.

En su primera declaración, asegura que cuando fue suspendido por Barclays en 2011, cayó en depresión y evitó ser visto en las calles cercanas a su casa o informar a su familia sobre su situación.

En 2012, Johnson fue despedido por Barclays tras más de 30 años de servicio. Se enfrentó al riesgo de ser procesado por el Departamento de Justicia de Estados Unidos (DoJ), lo que supondría hasta 30 años en una prisión estadounidense.

“[Cuando me despertaba] tenía unos cinco segundos en los que pensaba que todo iba bien en el mundo. Y luego me daba cuenta de que no era así. Y me pasaba el día con una especie de peso oprimiéndome el pecho. Esperaba a las seis para empezar a automedicarme con alcohol. Tenía ataques de pánico”, dice.

“Pero esto es demasiado importante para olvidarlo, para esconderlo debajo de la alfombra. La gente tiene que saberlo y, una vez que conozcan los hechos, podrán juzgar si lo que hicieron estuvo mal o bien”.

“Olor rancio de la política”

Tal era la presión psicológica a la que estaba sometido, que cuando fue acusado de un delito en el Reino Unido, y no en Estados Unidos, fue un alivio.

“Fue ridículo. Me sentí aliviado porque me iban a acusar de un delito. Y fue bueno. Es una estupidez. Sólo demuestra lo locas que estaban las cosas para mí en aquel momento”.

El abogado de Johnson, Tony Woodcock -ahora jubilado, pero entonces socio principal de Stephenson Harwood, destacados especialistas en delitos de cuello blanco- considera un ultraje el procesamiento de su antiguo cliente.

Altos cargos del Parlamento, entre ellos el exsecretario para el Brexit, David Davis, y el excanciller en la sombra, John McDonnell, han llegado a compartir esa opinión tras leer un libro que he escrito para destapar el escándalo.

“En más de 30 años de ejercicio profesional nunca había tenido un caso en el que me sintiera tan impotente y acosado y en el que el olor de la política fuera tan rancio. Esperemos que se descubra todo el mal que se esconde en el fango”, afirma Woodcock.

Una de las razones por las que el abogado cree tanto en su cliente es que Johnson, quien trabajó como operador de efectivo para Barclays de 1981 a 2011, fue el denunciante original del escándalo de la manipulación de los tipos de interés.

Los bancos pagaron casi 9.000 millones de dólares en multas y 37 operadores y corredores fueron procesados por “manipular” el Libor y el Euribor, dos índices de referencia que rastrean el costo de los préstamos en efectivo.

El escándalo

Entre 2007 y 2009, Johnson alertó en repetidas ocasiones al Banco Central de Estados Unidos y al Banco de Inglaterra de que otros bancos publicaban estimaciones falsas -y bajas- de los tipos de interés que tendrían que pagar para pedir prestados cientos de millones de dólares a la vez, lo que se conoce como lowballing.

Johnson intentó publicar estimaciones más altas, pero seguía recibiendo instrucciones desde arriba de no ser más honesto que cualquier otro banco.

Las grabaciones de audio filtradas indican que las presiones para que Johnson mintiera procedían primero del consejo de administración de Barclays, luego del Banco de Inglaterra y, por último, del gobierno británico.

Las pruebas reveladas en el libro indican que el entonces jefe de política del primer pinistro Gordon Brown, el difunto Sir Jeremy Heywood, era una de las figuras de alto rango de Whitehall que quería que Barclays rebajara sus estimaciones Libor del coste de los dólares prestados.

“Pensé que estaban equivocados”, asegura Johnson. “Pero no tuve más remedio que seguirles la corriente. El gobierno británico y la máxima autoridad financiera del país te piden que hagas algo. Es muy, muy difícil decir ‘no'”.

Sin embargo, cuatro años más tarde, el 27 de junio de 2012, la ira reprimida contra los bancos por la falta de rendición de cuentas por la crisis bancaria de 2008 estalló en los medios de comunicación.

Barclays fue multado con la cifra récord de 290 millones de libras por los reguladores estadounidenses y británicos por amañar los tipos de interés.

Tanto los diputados laboristas como los conservadores condenaron a 14 operadores anónimos, entre los que se encontraba Johnson.

“La opinión pública estaba indignada por lo que consideraba excesos del sector bancario. Y querían cabezas en una pica. Y yo me convertí en una de esas cabezas”, agrega. “Creo que podrían haber elegido a otros mejores”.

Las autoridades penales de ambos lados del Atlántico, en cooperación con los abogados que trabajaban para Barclays, lo enjuiciaron.

No fue procesado por lowballing, sino por manipular los tipos de interés por petición de operadores entre 2005 y 2007.

En 2014, Johnson se convirtió en el primer banquero en declararse culpable de manipular los tipos de interés. Pero fue solo porque sintió que las probabilidades estaban en su contra y no tenía otra opción.

Barclays le había retirado cualquier tipo de apoyo financiero para sus gastos legales.

Debido al elevadísimo coste de su defensa, temía perder su casa, sus ahorros y, por tanto, su capacidad para mantener a sus hijos y nietos, incluso si era declarado inocente.

“No tenía la sensación de haber hecho nada malo. Pero veía cómo iba todo y no pintaba bien para mí”.

Johnson, un abuelo de 68 años, fue condenado en 2016 a cuatro años y encarcelado junto a otros tres operadores de Barclays.

Tiempo en prisión

Su primera cárcel fue HMP Wandsworth, que describe como “bastante básica, bastante horrible”.

“Había escasez de funcionarios de prisiones… y había veces que no nos dejaban salir de nuestras celdas, aparte de 10 minutos para comer, durante 54 horas seguidas”.

Más tarde fue trasladado a la prisión abierta de Ford, donde decidió mejorar su forma física recorriendo a pie el perímetro de la prisión, acumulando 6.000 millas y recaudando 3.000 libras para obras benéficas.

En EE.UU., las 19 condenas por manipulación de tipos de interés han sido anuladas a petición del Departamento de Justicia -el mismo que en un principio declaró ilegal una conducta como la de Johnson- tras la sentencia de un tribunal de apelación estadounidense que consideró que la acusación estaba mal planteada.

Las solicitudes de compraventa por las que Johnson fue encarcelado no eran ilegales y ni siquiera infringían ninguna norma. El Reino Unido es ahora el único país en el que hacer o aceptar estas solicitudes se considera un delito.

Muchas de esas condenas fueron el resultado de declaraciones de culpabilidad realizadas bajo la amenaza de ser procesados en EE.UU., que el Departamento de Justicia ya no considera válidas.

David Davis, John McDonnell y otros diputados, parlamentarios y abogados de alto nivel han escrito al Times afirmando que los casos deben devolverse a los tribunales.

“En mi opinión más optimista, me gustaría que se revocara mi declaración de culpabilidad. Me gustaría que se restaurara mi reputación. Y me gustaría que los altos cargos rindieran cuentas”, afirma Johnson.

A la pregunta de quiénes son, su respuesta es sencilla: “El consejo de Barclays Bank, el Banco de Inglaterra y el Gobierno del Reino Unido”.

Barclays declinó hacer comentarios para este artículo.

Un portavoz de la Oficina de Fraudes Graves, que procesó a Johnson, aseguró que sus casos se basaban en pruebas. Indicó que nueve operadores bancarios amañaron a sabiendas los tipos en su propio beneficio. “Jurados separados y el Tribunal de Apelación coincidieron en que cometieron un delito”.

Un portavoz del Banco de Inglaterra, por su parte, afirmó: “El Banco cooperó con la investigación de la Oficina de Fraudes Graves sobre la manipulación del Libor, respondiendo a todas las peticiones de información y documentos”.

El Tesoro señaló en un comunicado: “El Gobierno no trató de influir en las presentaciones individuales de Libor de los bancos”.