El cobalto es uno de esos metales que definen el mundo moderno.

Históricamente se usaba para colorear vidrio o cerámica. Hace 2.600 años, los egipcios usaban compuestos de cobalto en sus esculturas.

Pero en el siglo XX, se descubrió que el cobalto tenía propiedades clave en nuestras tecnologías más avanzadas.

Combinándolo con otros metales produce aleaciones que son extremadamente resistentes y estables bajo temperaturas extremas o ante elementos corrosivos.

Se puede encontrar en motores de aviones, cohetes, centrales nucleares, turbinas, herramientas de corte, incluso prótesis artificiales de cadera.

Este abanico de usos lo hizo valioso, pero lo que lo ha convertido en objeto de deseo de inversores y especuladores es su papel en los cátodos de las baterías recargables.

No es sorprendente que los inversores hayan bautizado a este metal como el “oro azul”.

Desde 2008, la creciente popularidad de los celulares inteligentes aumentó la demanda de baterías.

Y la llegada, hace cuatro años, del automóvil eléctrico (EV por sus siglas en inglés) se apoderó de la imaginación de los comerciantes de cobalto.

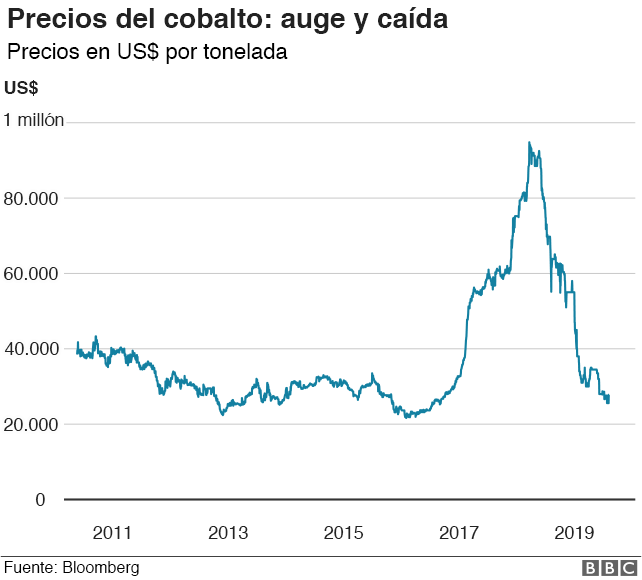

Desde 2016 hasta 2018, el precio del cobalto se disparó pasando de alrededor de US$26.000 por tonelada a más de US$90.000.

Más del 50% de toda la demanda de cobalto está destinada ahora para la fabricación de baterías.

Además, la Unión Europea y Estados Unidos han etiquetado al cobalto como una materia prima clave.

Sin embargo, el año pasado el precio se derrumbó.

La pasada semana, la minera suiza Glencore cerró la mina de cobalto Mutanda, la más grande del mundo, en la República Democrática del Congo (RDC), porque “ya no era económicamente viable”.

¿Qué pasó entre este auge y caída del precio del cobalto?

La respuesta es prisa y acaparamiento.

En resumen, el mercado se extralimitó.

Los vehículos eléctricos están a punto de irrumpir con fuerza en el mercado pero esto todavía no ha pasado.

Como dijo una fuente de la industria: “Todo el mundo habla de eso, pero ¿quién fabrica vehículos eléctricos a escala? ¿Tesla? ¿Quién más? ¿Y cuántos puntos de carga ves en Londres, por ejemplo?”.

Otro factor fue que varias empresas de procesamiento del cobalto, principalmente en China y África, acapararon el mineral con la esperanza de hacer fortuna a medida que aumentaba el precio.

Comenzaron a deshacerse de su stock justo cuando los inversores se dieron cuenta de que la demanda de vehículos eléctricos no era tan grande como la gente esperaba.

Pero la mayoría de los analistas que siguen el mercado del cobalto dicen que los fundamentos que sostienen su demanda no han desaparecido.

En el corazón de este argumento está la naturaleza precaria del suministro de cobalto.

El papel de la República Democrática del Congo

Es un elemento que no se encuentra en ninguna parte de la Tierra en forma “libre”, sino que debe ser químicamente extraído a partir del cobre o del níquel utilizando ácidos y calor.

Más del 60% del suministro mundial proviene de la República Democrática del Congo (RDC).

El cobalto es para este país africano lo que el petróleo para Arabia Saudita.

Y como explica George Heppel, jefe de análisis de cobalto y litio en CRU International, la RDC no es un lugar fácil para hacer negocios.

Aumento de las regalías

A pesar de las elecciones democráticas celebradas el diciembre pasado, las primeras desde la independencia en 1960, la política es impredecible, por decir algo suave.

Las autoridades habían prometido “congelar otros 10 años la cantidad de regalías que las compañías mineras pagan al gobierno”, recuerda el analista.

Pero de repente, decidieron aumentar esos “royalties” del 2,5% al 10%“.

“Fue una subida enorme”, explicó Heppel.

A principios de este año, Verisc Maplecroft, la influyente consultora de riesgo global, colocó a la RDC como el primero de su lista de países con mayor probabilidad de nacionalizar sus industrias de recursos, situando el país al mismo nivel que Venezuela.

“Eso”, dijo Heppel, “da una idea de lo arriesgado que es invertir en el país”.

Y luego está la corrupción.

Glencore se enfrenta a investigaciones de la Comisión de Comercio de Futuros de Materia Primas de Estados Unidos y de su Departamento de Justicia en relación con sus operaciones en determinados países, entre los que se incluye la RDC.

Ahora que Glencore está cerrando Mutanda, van a desaparecer de la oferta global unas 25.000 toneladas de cobalto.

Eso debería comenzar a estabilizar los precios.

Para Heppel el efecto empezará a sentirse en el mercado a final de año.

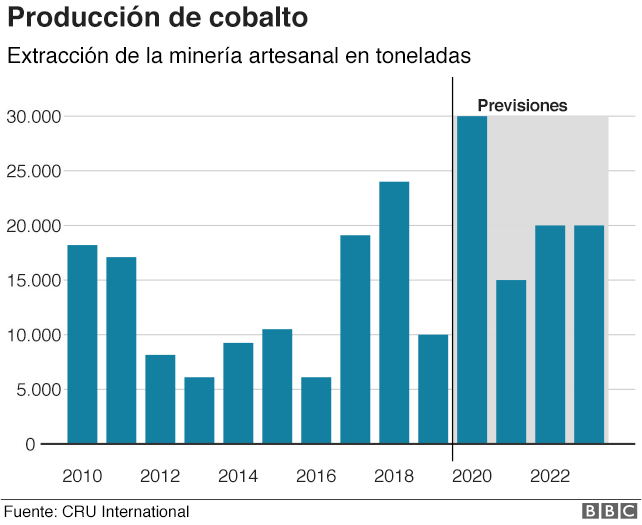

Y a medida que los precios comiencen a subir, los mineros artesanales se sumarán a quienes extraen el mineral.

Costo de producción en vidas

Estos son mineros independientes que trabajan en muy malas condiciones, a veces mueren en derrumbes o resultan heridos mientras trabajan con herramientas manuales.

Un informe de Amnistía Internacional en 2013 describió lesiones frecuentes y asfixia, debido a la falta de ventilación adecuada en las minas.

Algunas tienen más de 100 metros de profundidad.

Hace dos meses, más de 40 mineros murieron trabajando ilegalmente en terrenos de Glencore en la provincia de Lualaba, en el sureste de la RDC, cuando se derrumbó una mina.

Unicef estima que hay aproximadamente 40.000 niños trabajando en minas en el sur de la República Democrática del Congo.

Amnistía Internacional ha acusado a Apple, Samsung y Sony, entre otros, de no realizar controles básicos para garantizar que entre los mineros no haya niños.

A pesar de la condena internacional de estos abusos, la minería artesanal continúa.

Los mineros artesanales a menudo no tienen otra fuente de ingresos y en África subsahariana millones dependen de esta actividad para su sustento.

A nivel mundial, ha habido cierto éxito en la regulación y el control por parte de los gobiernos y las propias empresas mineras.

Heppel dice que el flujo y reflujo de este tipo de minería están estrechamente relacionados con el precio del mercado.

A medida que el precio aumentó en 2017, CRU International estimó que la producción de los mineros aumentó de 6.500 toneladas a más de 24.000.

Luego, a medida que cayó, también lo hizo su producción, hasta 10.000 toneladas.

Para 2020, se espera que la producción de los mineros alcance niveles récord a medida que se hacen con la producción que antes estaba en manos de Glencore.

Arriesgan su salud y sus vidas en el mercado no regulado para alimentar nuestra demanda ecológica de automóviles eléctricos.

Las cadenas de suministro de cobalto son caóticas y están repletas de problemas.

Se extienden desde chozas en el sur de la RDC hasta almacenes en China.

Es casi imposible rastrear cómo y quién extrajo cada partida de cobalto.

Pero aunque los fabricantes de celulares han estado bajo las críticas internacionales para que controlen a sus proveedores, las compañías de automóviles hasta ahora han escapado a las críticas.

¿Futuro auge?

Se acerca el momento, dice CRU International, en el que estas firmas pasarán a comprar cobalto a gran escala.

“Cuando observamos el mercado de vehículos eléctricos en los próximos 10 años, vemos que el gran aumento llegará entre 2020 y 2021“, dice Heppel.

“Ese será el momento decisivo para la demanda mundial de cobalto. Será cuando las grandes compañías de automóviles como BMW, Volkswagen, Ford y Daimler estén preparados para aumentar la producción” y fabricar a gran escala vehículos eléctricos.

Estima que la demanda de cobalto para baterías de automóviles crecerá entre un 24% y un 35% cada año desde 2020 hasta 2023.

Incluso aunque Glencore vuelve a poner en funcionamiento la mina Mutanda (el cierre se atribuye a trabajos de “cuidado y mantenimiento”), y aunque los mineros artesanales produzcan hasta 40.000 toneladas al año, Heppel cree que no será suficiente para satisfacer la demanda.

“Debe haber un nuevo suministro de cobalto”, dice.

“Se ha hablado mucho sobre la tecnología para la siguiente generación de baterías, pero todavía no hay nada que compita con la batería de níquel-cobalto.

“Hay algunas que, en teoría, en condiciones de laboratorio, son más baratas y más eficientes, pero hasta ahora ninguna ha demostrado ser comercialmente viable“.