Pero según lo que aprendí sobre él mientras me convertía en un estudioso de las finanzas y un administrador de portafolio, Buffett es un modelo para sus pares ultrarricos.

BBC NEWS MUNDO

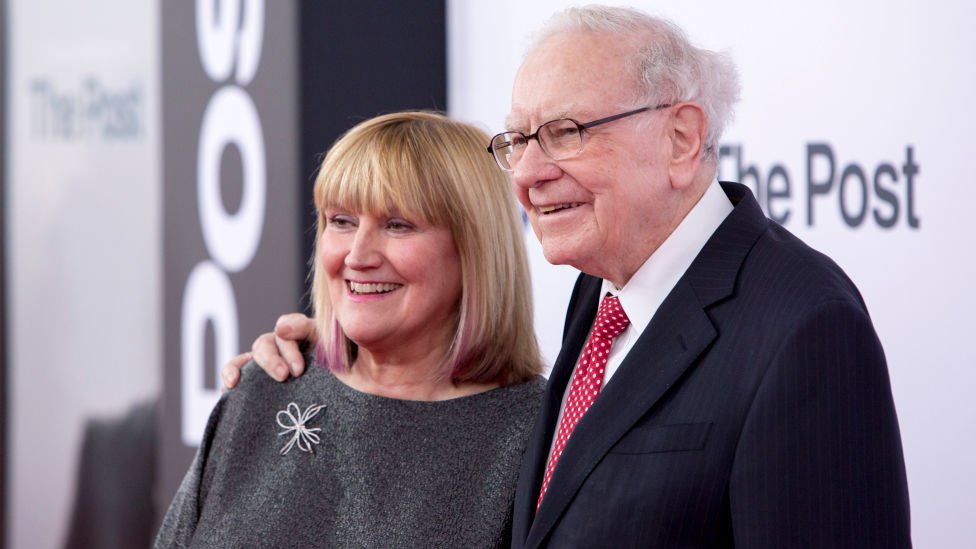

Por qué Warren Buffett es un modelo para otros multimillonarios

Warren Buffett, que cumplirá 91 años el próximo 30 de agosto, es un multimillonario en un momento en que la indignación por los excesos de la riqueza extrema está creciendo (junto con las fortunas de muchos de estos billonarios).

Ha donado la mitad de su vasta fortuna a la caridad y planea continuar haciéndolo con la mayor parte del resto durante su vida o tras su muerte.

Buffett también vive en gran medida bajo un estilo de vida modesto según los estándares de los multimillonarios; todavía reside en la espaciosa casa que compró hace seis décadas.

“Mis necesidades son simples”, explicó en junio de 2021. “Lo que me hizo feliz a los 40 me hace feliz a los 90”.

Sus primeros pasos

Este inversionista nació en 1930 cuando comenzó la Gran Depresión.

Mostró olfato para los negocios a una edad muy temprana, mucho antes de convertirse en una de las personas más ricas del mundo.

En marzo de 2021, el patrimonio neto de Buffett había superado los US$100 mil millones.

Mientras todavía estaba en la escuela primaria, el empresario conocido como el “oráculo de Omaha” compraba paquetes de goma de mascar Wrigley y botellas de Coca-Cola en la tienda de su abuelo que luego revendía en su vecindario para obtener ganancias.

Apenas a los 11 años, compró sus primeras acciones.

Cuando era adolescente, estableció una gran ruta de periódicos y, con un amigo, invirtió en máquinas de pinball que colocaban en las barberías, dividiendo las ganancias con los dueños de las tiendas.

A la edad de 15 años, ya había comprado 40 acres de tierras agrícolas en el estado de Nebraska, Estados Unidos, con las ganancias de proyectos comerciales anteriores.

¿Cómo construyó su patrimonio?

Poco después de completar su posgrado en la Universidad de Columbia, Buffett trabajó para su mentor, la leyenda de las inversiones Benjamin Graham, en la ciudad de Nueva York.

Cuando Graham se retiró del negocio de inversiones, Buffett regresó a su ciudad natal de Omaha y dirigió una serie de hedge funds (fondos de cobertura) exitosos, conocidos como Buffett Partnerships.

A fines de la década de 1960, Buffett consideraba que el mercado de valores estaba sobrevalorado y tuvo la integridad de devolver el capital de sus inversores, cerrando su negocio de inversión original.

Luego, Buffett se hizo cargo de Berkshire Hathaway, un fabricante textil que estaba en apuros. Finalmente lo convirtió en su principal actividad comercial.

Durante varias décadas, Buffett convirtió a la compañía en el conglomerado que es hoy, con ventas anuales de US$245 mil millones y una capitalización de mercado de $US654 mil millones.

Emplea aproximadamente a 360.000 personas a través de sus numerosas filiales.

La vertiginosa subida de las acciones de Berkshire y la de las sociedades de Buffett antes mencionadas, enriquecieron a miles de personas.

Consciente de sus intereses a largo plazo y de los riesgos a la salud relacionados con su edad, recientemente nombró a Greg Abel como su sucesor a largo plazo.

Aun así, Buffett no ha indicado su intención de retirarse de Berkshire Hathaway. Sus acciones ganaron alrededor del 25% en los primeros ocho meses de 2021.

La vida en sus propios términos

Buffett aprendió gran parte de su filosofía de su padre, Howard Buffett, un corredor de bolsa y republicano conservador que pasó ocho años en el Congreso.

Buffett describe esta filosofía como el seguimiento de su “mando interno “. Básicamente, implica vivir la vida en sus propios términos y no preocuparse por lo que otros piensan o tratar de “mantenerse al día con los vecinos”.

En consecuencia, Buffett no encaja perfectamente en ninguna parte, exhibiendo características que agradan o disgustan a casi todos.

Dice que es demócrata, pero a lo largo de los años ha votado y donado dinero tanto a demócratas como a republicanos.

No es religioso y se describe a sí mismo como agnóstico. Su difunta esposa y la fundación que lleva su nombre (Fundación Susan Thompson Buffett), fueron y son partidarios sustanciales de organizaciones de derechos reproductivos que favorecen el acceso a los abortos legales.

Warren Buffett pasó más de 20 años considerándose felizmente casado con Susan, quien permaneció sus últimos años en San Francisco. Pero tras su muerte, en 2004, Buffett se casó con Astrid Menks en una ceremonia pequeña e informal.

Compartir y cuidar

Con Bill y Melinda Gates creó “The Giving Pledge”, a través del cual los multimillonarios se comprometen a donar al menos la mitad de sus fortunas a la caridad.

Pero Buffett va más allá de eso: “Más del 99% de mi riqueza se destinará a la filantropía durante mi vida o al morir”, prometió.

En lugar de establecer su propia fundación, ha invertido su dinero caritativo en cinco fundaciones administradas por otros, especialmente la de Bill y Melinda Gates, de la que se desempeñó como fideicomisario hasta 2021.

Al dimitir, Buffett comenzó a salir de todos los directorios corporativos a los que solía pertenecer porque su “participación física no era necesaria de ninguna manera”.

El empresario asegura que ha dado muy poco dinero a sus tres hijos, Howard Graham, Peter y Susan Alice Buffett, además de cientos de millones de dólares para las fundaciones que cada uno dirige

Buffett también expresa su generosidad de otras formas.

Por ejemplo, es uno de los defensores más firmes de las mujeres en los negocios en las empresas estadounidenses. Fue mentor de Tracy Britt Cool durante más de una década cuando ella pasó de ser asistente financiera a CEO de Pampered Chef, una subsidiaria de Berkshire. En 2019 comenzó su propia firma de capital privado, siguiendo el modelo de Berkshire, con el apoyo de Buffett.

Buffett comenzó a compartir su conocimiento sobre los mercados financieros y la economía en 1977 en sus cartas a los accionistas ampliamente leídas. Sus reuniones anuales de accionistas, conocidas como “ Woodstock para capitalistas”, son similares a unas vacaciones en Disney para miles de familias cada año.

Muchas de sus apariciones en los medios también se han archivado para que todos las vean y aprendan.

Buffett también se reunió voluntariamente con decenas de estudiantes universitarios durante décadas unas ocho veces al año para una sesión de preguntas y respuestas, y un recorrido por sus negocios.

Asistí personalmente a varias de estas sesiones en Omaha con mis alumnos. Esa experiencia me inspiró a escribir un libro sobre Buffett junto a mi hijo adolescente.

La “regla de Buffett”

Buffett admite abiertamente que se ha beneficiado de un sistema que permite a los multimillonarios pagar facturas de impuestos muy bajas, en parte porque grava los ingresos en lugar de la riqueza.

Es famoso por haber lamentado haber pagado una tasa impositiva más baja que la de su secretaria.

Durante años abogó por la llamada “Regla Buffett” , un impuesto mínimo del 30% sobre quienes ganan más de US$1 millón al año para remediar el problema. Pero el Congreso de Estados Unidos lo rechazó en 2012.

Buffett también reconoce que los ricos pagan menos impuestos cuando deducen lo que dan a organizaciones benéficas de sus ingresos imponibles, mientras cuestiona si eso es un problema.

“Creo que el dinero será de más utilidad para la sociedad si se desembolsa filantrópicamente que si se usa para reducir ligeramente una deuda estadounidense en constante aumento”, dijo en respuesta a los informes de ProPublica sobre los bajos impuestos de los multimillonarios.

Sin duda, el valor de un sistema fiscal que alienta a los multimillonarios a regalar dinero en lugar de al Servicio de Impuestos Internos está abierto a debate. Pero admiro su generosidad y perspicacia para los negocios.

“Después de mucha observación de las familias súper ricas, aquí está mi recomendación”, dijo Buffett en una actualización de sus donaciones caritativas:

“Deje a sus niños lo suficiente para que puedan hacer cualquier cosa, pero no lo suficiente para que no puedan hacer nada”.

*John M. Longon es profesor en el Departamento de Finanzas y Economía de la Escuela de Negocios de Rutgers y director de inversiones y administrador de portafolios de Beacon Trust, un asesor de inversiones. Esta nota apareció originalmente en The Conversation y se publica aquí bajo una licencia de Creative Commons.

Lee el artículo original aquí.