A partir de la notificación de la SAT los contribuyentes tienen tres meses para actualizar sus sistemas e implementar o adecuarlos para empezar a emitir ese tipo de facturas indicó Melvin Saguach, Socio de Impuestos y BPS de Deloitte.

Cuando la incorporación es voluntaria (es decir sin que la SAT le notifique) el plazo será un mínimo de seis meses agrega el consultor.

Se puede pedir prórroga, pero la decisión depende de dicho ente.

Datos de mencionada institución, a diciembre del 2018 refieren que el segmento de contribuyentes especiales (grupo que comprende a las empresas más grandes en Guatemala) estaba compuesto por 370 contribuyentes y en marzo recién pasado el Superintendente Abel Cruz dijo que buscaban integrar a 600 grandes empresas. Sin embargo no respondió el miércoles 19 de junio a la solicitud de información acerca del número de contribuyentes ya incorporados y fechas previstas para otros segmentos.

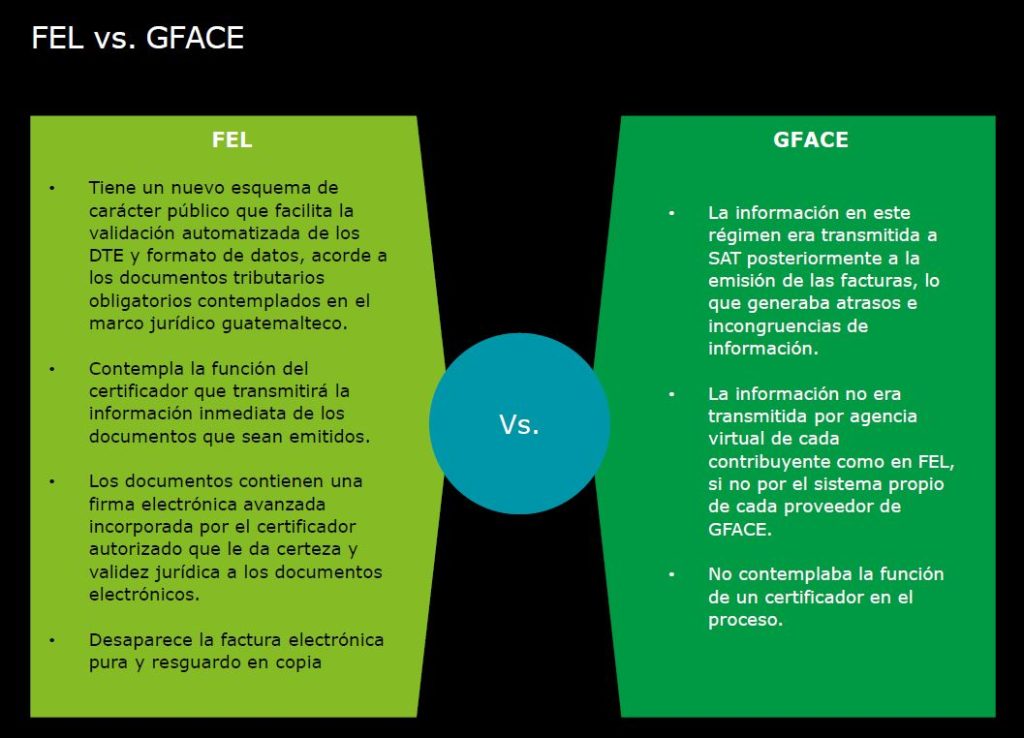

El nuevo régimen fue creado por el acuerdo de directorio de la SAT 13-2018 y establece las disposiciones para implementarlo con el fin de que los contribuyentes emitan documentos tributarios electrónicos (DTE) como facturas, notas de débito y crédito, recibos y otros autorizados por la SAT.

Aquí incluye factura, factura cambiaria, factura de pequeño contribuyente, factura especial, nota de abono, recibo por donación, notas de débito y de crédito.

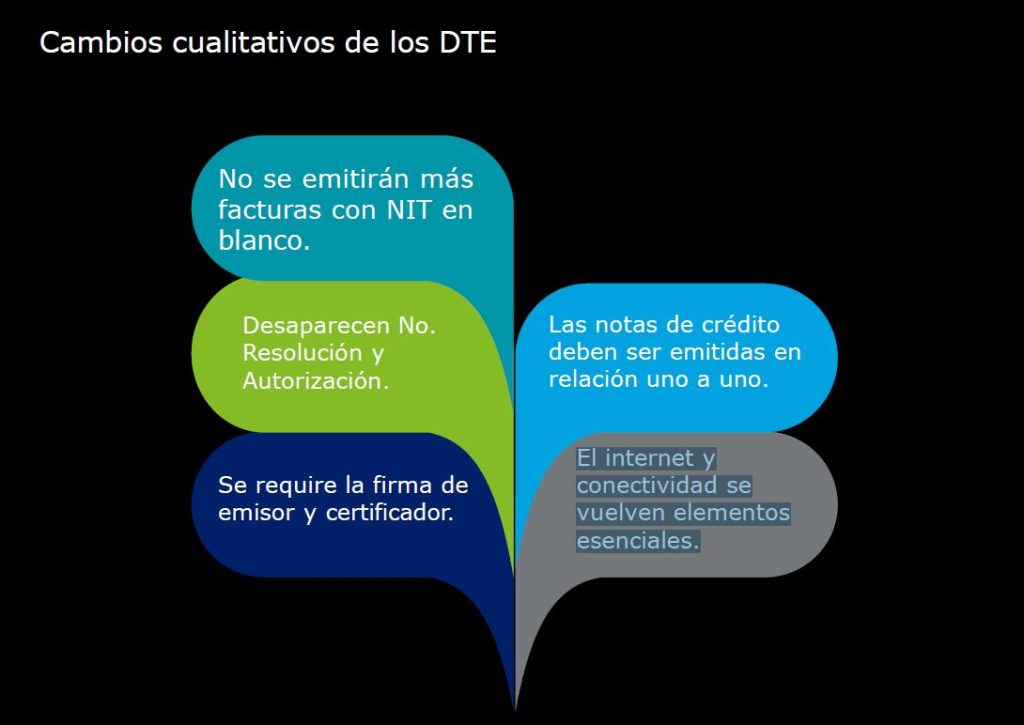

A partir de que venzan los plazos en mención quedarán sin efecto las autorizaciones vigentes para emitir documentos con Número de Identificación Tributaria (NIT) y nombre del receptor (comprador) en blanco, se explicó.

Se debe tomar en cuenta que la SAT estableció que para ser proveedores del Estado se deberá ser emisor de FEL a partir de los Q90 en adelante. La implementación será progresiva y se espera para que en el 2020 se complemente la plataforma, se añadió.

¿Qué evaluar o modificar para implementar FEL?

Los consultores Saguach, Socio de Impuestos y BPS; y Waldemar Aspuac, Senior Manager de Impuestos de Deloitte quienes participaron en el taller Cómo afrontar el nuevo régimen FEL organizado por la firma Softland explicaron que si es obligatorio el contribuyente debe empezar por definir en que situación está sus sistemas de emisión de factura y sistema de contabilidad, debe contar con un desarrollador o contratar alguno para hacer esa labor.

Si la empresa o contribuyente se va a incorporar de forma voluntaria debe definir antes de hacer la solicitud de cambio de régimen a la SAT, cómo están esos dos sistemas. Una señal de alarma para la empresa, de que no está preparada es que sus sistemas de facturación o de contabilidad sean obsoletos, dijo Aspuac.

¿Qué costos pueden generarse?

Aunque el régimen FEL, según la SAT y los consultores en mención ayudará a mayores controles de fiscalización y disminuir costos para la emisión y archivo de facturas, también implica algunos gastos.

Luis Caballero, Director de Softland Centroamérica Norte, dijo que esa compañía desarrolla programas de facturación con el archivo XML que serán la base para incorporar a las empresas al FEL.

Estos sistemas pueden tener un costo de entre US$5 mil a US$10 mil que incluye el programa, capacitación y otros. El cargo es único y sin necesidad de cuotas por renovación anual, agregó.

La empresa presta servicios en Centroamérica y en la actualidad ha trabajado para adecuarse a la legislación guatemalteca para los requerimientos de la Factura Electrónica en Línea, se agregó.

Según las experiencias que se han tenido en el FACE acerca de costos para las empresas o contribuyentes emisores, el costo de las facturas electrónicas oscila entre Q0.50 a Q1.50 cada una. Si el volumen es mayor, el costo puede bajar, explicó recientemente Juan Carlos Paredes auditor de la firma Paredes, Saravia y Asociados, integrantes de IAPA International.

“En este momento en el que cada proceso empresarial se digitaliza; es necesario que las compañías conozcan el marco legal del régimen y tengan un aliado tecnológico que les permita ahorrar tiempo; de manera que cumplan con los requerimientos sin afectar sus operaciones. Tenemos la misión de brindar información fidedigna sobre cómo resolver los nuevos requisitos de la mano de la tecnología; en este caso un software tipo ERP, tal como lo hemos hecho en otros países como México”, añade Caballero.

¿Cómo prepararse?

Ya sea que el contribuyente haya sido notificado por la SAT de que debe adherirse al Régimen FEL o lo haga por decisión propia, debe evaluar su condición para definir si está preparado para implementar lo requerido, los consultores de Deloitte hacen las siguientes sugerencias:

En el primer caso para definir si pide una prórroga y en el segundo para definir cuándo podía hacer la solicitud para pasarse a dicho régimen dijo Aspuac.

De no estar preparado o poseer sistemas de facturación o de contabilidad obsoleta debe acudir a su departamento de informática y tecnología o contratar una consultoría para hacer esa evaluación y definir que acciones debe implementar.

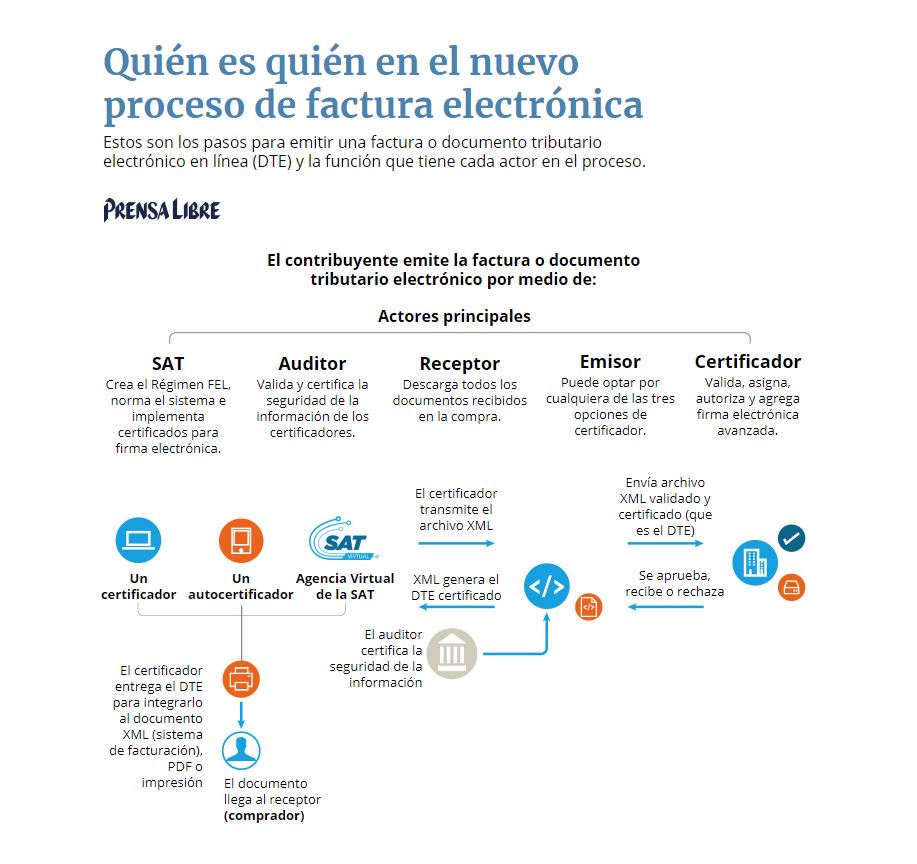

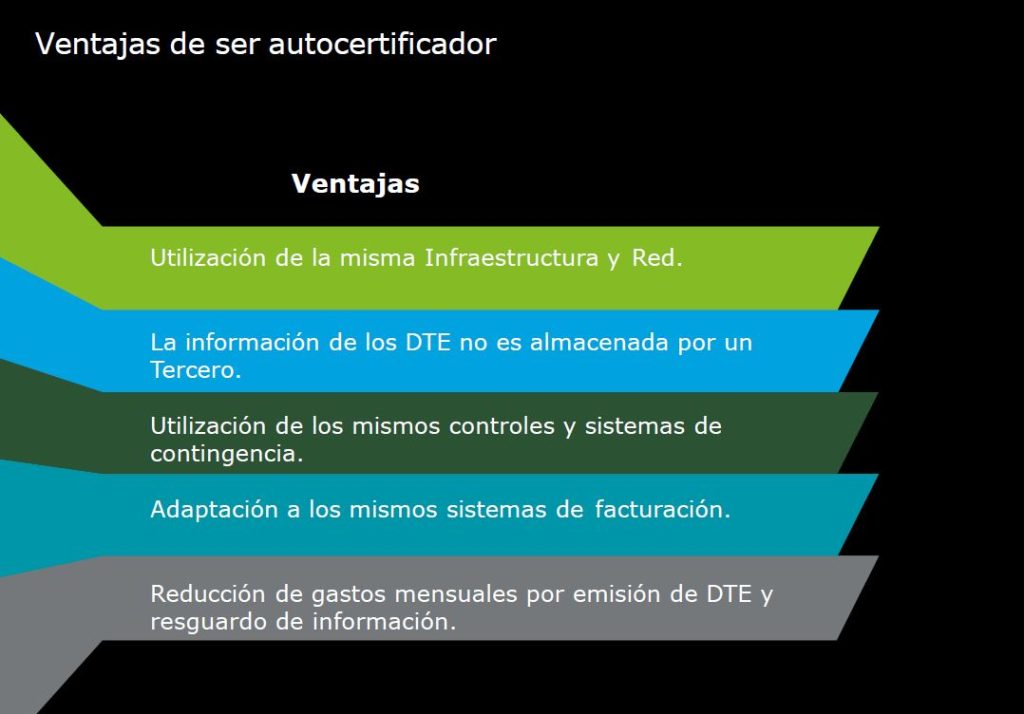

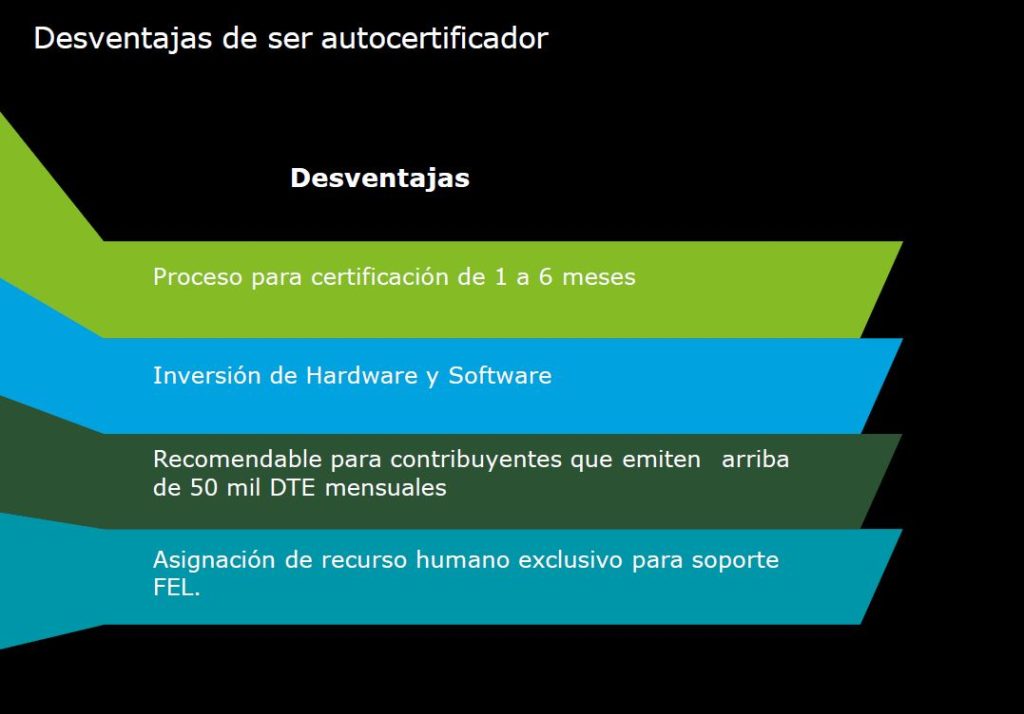

Definir si usará el sistema de la SAT para certificar sus documentos, so contratará un certificador o se convertirá en un autocertificador.

En estos casos Saguach explicó que el sistema de certificar de la SAT, que se debe hacer por medio de la Agencia Virtual, no tiene límite de documentos para emitir, pero recomienda que se evalúe el volumen de facturas que emite el contribuyente para definir cuál de los tres usar.

Si es micro, pequeña, o incluso mediana empresa, así como pequeño contribuyente o servicios profesionales puede usarse el sistema de la SAT, agregó.

Sin embargo se debe tener en cuenta que en este cada vez que se emita un documento debe escribirse en las casillas tanto el nombre y datos del contribuyente que vende o emite la factura y del comprador. Si es por medio de un certificador o se convierte en autocertificador el sistema ya genera los datos del contribuyente vendedor.

Si es por un certificador autorizado, debe establecerse tomar en cuenta que tiene un costo por documento emitido. Este es recomendado para empresas medianas y grandes, dependiendo del volumen de facturación.

Otra opción es ser un contribuyente autocertificador, en este caso pueden ser grandes supermercados, ejemplificó.

“Si soy pequeño contribuyente o solo emito una o dos facturas de ingresos por servicios al mes no vale la pena contratar un certificador o convertirse en autocertificador, por lo que se puede usar el sistema gratuito de la SAT” mencionó.

Recomiendan

- Evaluar la operación de la compañía para estimar el plazo y determinar si la adhesión es viable dentro del plazo requerido por SAT.

- Realizar las pruebas con el certificador, con el fin de evidenciar que la compañía se encuentra en un proceso de preparación y adhesión

- Preparar argumentos técnicos con el departamento de informática y tecnología, con respecto a los problemas potenciales para la adhesión y que se utilizarán posteriormente para la solicitud de una prórroga.

- Además, si se usa certificador o es autocertificador debe tenerse firma electrónica. Si usa el sistema de la SAT en Agencia Virtual no es necesario.

- En la actualidad están autorizados como certificadores Infile, Inforum Consulting, Guatefacturas, Megaprint y G4S Documenta.

- Softland ya ha probado sus programas con Infile y G4S Documenta, refirió Caballero.

- En tanto están autorizados como prestadores de servicio de certificación de firma electrónica las empresas Firma-e de Cámara de Comercio de Guatemala, Registro Digital Prisma S.A, Transacciones y Transferencia S.A. 5B según el registro del Registro de Prestadores de Servicios de Certificación.

Los expertos en el tema hacen otra observación, y es que se deben contar con un servicio de internet y conectividad con capacidad para esa transmisión de datos. La FEL es un documento que se transmite en tiempo real, por eso es muy importante el internet, agregaron.

Aunque el acuerdo de la SAT crea la figura de Documento en Contingencia, es decir que se emite la factura, pero se tiene un plazo de 3 a 5 días para enviarla por el sistema de certificación.

“Se define como contingencia la situación por la cual un emisor no puede obtener de forma inmediata la certificación de sus documentos a que se refiere el Artículo 5 del Acuerdo de Directorio SAT No. 13-2018, por problemas de conectividad” agregaron.

Contenido relacionado

> Empezó el registro para el nuevo régimen de Factura Electrónica en Línea

> Impuesto de circulación: solo 3 de cada 10 usuarios ya realizaron su pago

> Secreto bancario: ¿Hasta qué punto deberían tener acceso las autoridades a los datos bancarios?